يوجد حاليًا مجموعة كبيرة ومتنوعة من استراتيجيات التداول المربحة في الأسواق المالية التي تستند إلى أحدث التطورات العلمية. الجميع يحلم بفتح حجاب المستقبل ، والتنبؤ بدقة بسلوك الأدوات المالية. بعد كل شيء ، يعتمد كل من الرفاهية الشخصية وأحيانًا نجاح مؤسسة استثمارية تعمل بموارد رائعة على هذا. تعتبر المؤشرات والمذبذبات القائمة على النبضات من بين أهم أدوات التحليل الفني وأكثرها موثوقية.

ما هو نبض الفوركس

النبضة هي تغير في سعر الأداة المالية خلال فترة زمنية محددة. هذا التعريف هو في الأساس نظير للسرعة ، أي المسافة المقطوعة خلال فترة زمنية معينة. على سبيل المثال ، قيمة الزخم لـ 9 أيام اليوم M تساوي الفرق بين سعر اليوم والسعر قبل 9 أيام.

أحيانًا يكون من الملائم جدًا تمثيل أدوات مختلفة في نفس نظام الترميز. يتم التعبير عن الدافع كنسبة مئوية لهذا الغرض. على سبيل المثال ، الدافع ليوم واحد يساوي ربحًا أو خسارة معبرًا عنها كنسبة مئوية من السعر الأصلي.

في جوهرها ، يتم استخدام قيم الاندفاع لتنعيم مستويات الأسعار ويمكن أن تكون مؤشر اتجاه موثوق به إلى حد ما. بطبيعة الحال ، لا يكون الدافع سلسًا مثل قيم المتوسط المتحرك المقابلة ، ولكن الميزة الرئيسية هي عدم وجود تأخيرات تحدث حتمًا عند استخدام المتوسطات المتحركة.

النبض كمؤشر للاتجاه.

نظرًا لأن القيمة الدافعة هي فرق سعر متجانس (قيمة متجانسة لتغيرات الأسعار) ، يمكن أن يعمل الدافع على تحديد اتجاهات السعر بنفس طريقة المتوسط المتحرك. ويلاحظ أنه كلما زاد الفاصل الزمني المستخدم عند حساب نبضة n-day ، ستكون النتائج أكثر سلاسة.

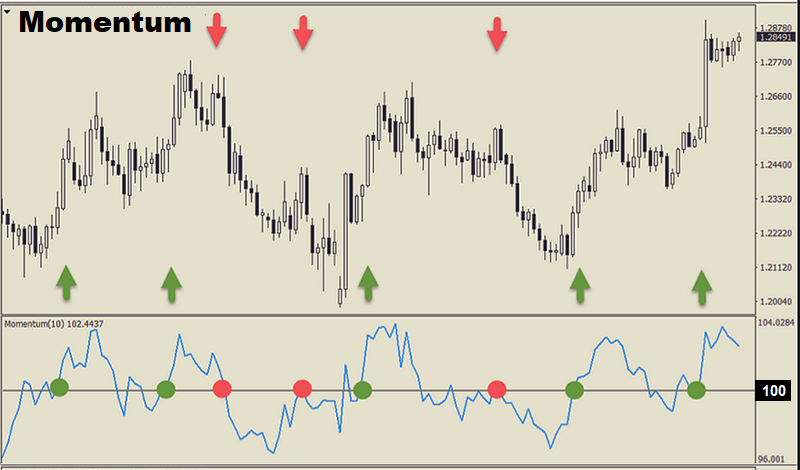

تحتوي محطة تداول Metatrader-4 بالفعل على مؤشر دافع الزخم ملائم وبسيط ، حيث تتأرجح القيم حول خط المتوسط 100. يعني انتقال قيمة المؤشر عبر هذا الخط فوق 100 تغيير الاتجاه من الاتجاه الهبوطي إلى الأعلى (إشارة الشراء) و وبالعكس ، فإن الانخفاض إلى ما دون 100 يعطي إشارة بيع. من الممكن أيضًا بناء شريط أفقي وقائي أعلى وأسفل قيمة 100 لتصفية الإشارات الخاطئة.

يمكنك أن ترى في الرسم البياني أحد الأمثلة على الاستخدام العملي لمؤشر الزخم الدافع (يجد الحساب الفرق على مدى 10 فترات)

يمكن للمستخدم تغيير فترة حساب الاندفاع أو النبض ، وتغيير لون وتصميم خط المؤشر ، وتثبيت الحد الأقصى والحد الأدنى للقيم ، وتعيين أسعار الفتح والإغلاق المستخدمة في الحسابات بالإضافة إلى القيعان والارتفاعات في الإطار الزمني المحدد.

بطبيعة الحال ، يجب اختيار أفضل فترة للحسابات بشكل تجريبي بناءً على البيانات التاريخية ، مع مراعاة خصائص أداة مالية معينة. يستخدم بعض المتداولين أيضًا معلمات مثل "معدل التغيير" أو "تسريع" تحركات الأسعار في حساباتهم ، والتي تعد بمثابة معرف جيد للاتجاهات الجانبية. بعد كل شيء ، إذا كانت "سرعة" و "تسارع" حركة السعر قريبة من الصفر ، فهذه إشارة واضحة على الثبات.

الاختيار عند دخول التداول.

هناك تصور بأن الاستراتيجيات القائمة على الاندفاع ملائمة بما يكفي لاختيار وقت الدخول في الصفقة بعد تصحيحات طفيفة داخل حركة الاتجاه الرئيسي. تستجيب مؤشرات الفترة الأسرع والأقصر للتغيرات الصغيرة في الأسعار ، بينما تظل مؤشرات الفترة الأطول أعلى أو أسفل خط الوسط حتى ينتهي الاتجاه.

على سبيل المثال ، في التداول على المدى المتوسط ، يمكنك اختيار فترة زمنية أقصر لحساب الدافع (على سبيل المثال ، 6 أو 5 أيام) ، والتي تعمل جنبًا إلى جنب مع فترة أطول (تتراوح من 30 إلى 50 يومًا). يمكن أن يؤدي استخدام هذه المؤشرات معًا إلى تحديد الفرص الممتازة لفتح مركز. يشير المؤشر الأقصر إلى إمكانية دخول السوق في اتجاه الاتجاه طويل المدى بعد التصحيح.

التداول في الذروة

هناك طريقة أخرى مثيرة للاهتمام لاستخدام المؤشرات القائمة على الدافع وهي تحديد نقاط ذروة البيع والشراء للأداة المالية. هذه الطريقة هي تحديد القمم النسبية للقيمة الدافعة على البيانات التاريخية.

يُعتقد أن قيم مؤشرات الاندفاع محدودة في كل من المناطق الإيجابية والسلبية بأقصى حركة ممكنة لدورة زمنية معينة ، والتي تمثل فترة حساب المؤشر. بعد كل شيء ، من المعروف أن سوق ذروة الشراء تعني القوة المتضائلة للمضاربين على الصعود ، وهم غير قادرين على دعم الحركة الصعودية. ونتيجة لذلك ، هناك رد فعل هبوطي حتمي ، وفي حالة الإفراط في البيع ، رد فعل تصاعدي.

جوهر الطريقة هو رسم خطوط أفقية أعلى وتحت الصفر على الرسم البياني لمؤشر الاندفاع لتحديد الأسعار المتطرفة. يمكنك ضبط موضع هذه الخطوط بصريًا أو اختيار نسبة مئوية من قيمة المؤشر القصوى الممكنة. أو ، على سبيل المثال ، يمكنك وضع الخطوط بحيث تظل 5٪ فقط من قيم المؤشر أعلى النطاق أو تحته.

أوامر الإيقاف عند استخدام استراتيجيات الاندفاع

نظرًا لأن التداول في الأسواق المالية ينطوي على مخاطر كبيرة ، يجب أن تقلق بالتأكيد بشأن الحد من الخسائر المحتملة ، لأن الجميع يعلم أن مشكلات إدارة المخاطر تظل من بين أهم القضايا لنجاح أي نظام تداول. يوصى بوضع أمر إيقاف وقائي أعلى من القيمة القصوى الممكنة لمؤشر النبض أو أقل من الحد الأدنى في نظام الاتجاه. يمكنك أيضًا استخدام نقاط وقف الخسارة لمتابعة الاتجاه.

بالإضافة إلى ذلك ، يمكنك تعيين مستويات الاختراق في شكل خطوط أفقية على فترات منتظمة ومنع حركة السعر من اختراق هذه المستويات عند التراجع باستخدام نقاط الوقف.

***

هناك مجموعة كبيرة ومتنوعة من المؤشرات والاستراتيجيات القائمة على الدافع لتطبيقها ، والتي تم وصفها في العديد من المنشورات. بالإضافة إلى ذلك ، بالنسبة لأولئك الذين يرغبون في دراسة هذه المسألة بمزيد من التفصيل ، يمكننا أن نوصي بكتاب ويليام بلاو "الزخم والتوجيه والاختلاف".

وبالطبع ، يمكنك اختبار جميع الأفكار في NordFX على حساب تجريبي للتدريب دون أي مخاطر مالية.

العودة العودة