يورو/دولار أمريكي: الاقتصاد الأمريكي يقدم مفاجآت

● وقع الحدثان الأكثر أهمية الأسبوع الماضي يوم الخميس 25 يناير. في هذا اليوم، عقد البنك المركزي الأوروبي اجتماعًا، وتم نشر بيانات الناتج المحلي الإجمالي الأولية للولايات المتحدة للربع الرابع من عام 2023.

وكما كان متوقعًا، ترك البنك المركزي الأوروبي سعر الفائدة الرئيسي دون تغيير عند 4.50%. كما حافظت الهيئة التنظيمية أيضًا على معايير مهمة أخرى لسياستها النقدية. وفي المؤتمر الصحفي الذي أعقب الاجتماع، امتنعت رئيسة البنك المركزي الأوروبي كريستين لاجارد عن التعليق على الجداول الزمنية المحتملة لخفض أسعار الفائدة. وكررت تصريحاتها السابقة، مشيرة إلى أن أعضاء مجلس إدارة البنك المركزي الأوروبي يعتقدون أنه من السابق لأوانه مناقشة تخفيف السياسة. ومع ذلك، سلطت لاجارد الضوء على أن نمو الأجور يتراجع بالفعل وأضافت أنهم يتوقعون مزيدًا من انخفاض التضخم طوال عام 2024.

● بشكل عام، الحدث الأول مر دون مفاجآت، على عكس الحدث الثاني. أظهرت البيانات الأولية للناتج المحلي الإجمالي للربع الرابع من عام 2023 الصادرة عن مكتب التحليل الاقتصادي الأمريكي التباطؤ المتوقع في النمو الاقتصادي الأمريكي مقارنة بالمعدلات المرتفعة للغاية في الربع الثالث (4.9%)، لتصل إلى 3.3% على أساس سنوي. ومع ذلك، كان هذا أعلى بكثير من توقعات السوق المتفق عليها، والتي توقعت تباطؤًا أكبر إلى 2.0%. وهكذا، اتضح أنه على مدار عام 2023 بأكمله، نما اقتصاد البلاد بنسبة 2.5% (مقابل 1.9% في عام 2022). وأكدت البيانات مرونة الاقتصاد الوطني في مواجهة أهم دورة لرفع أسعار الفائدة منذ الثمانينيات - فبدلاً من التباطؤ المتوقع، يواصل الاقتصاد النمو بمعدلات أعلى من الاتجاه التاريخي (1.8٪).

وكانت هذه النتائج المبهرة مفاجأة للمشاركين في السوق. وهي تبدو "ممتازة" بشكل خاص مقارنة بأداء مناطق العملات الأخرى. على سبيل المثال، يستمر الناتج المحلي الإجمالي لليابان في الزحف مرة أخرى إلى مستويات ما قبل جائحة كوفيد-19، ويبدو أن الناتج المحلي الإجمالي لمنطقة اليورو كان في حالة من الركود لبعض الوقت. وهذا يفيد الدولار، حيث يسمح الاقتصاد المستقر للاحتياطي الفيدرالي بتأخير بدء تخفيف السياسة النقدية والحفاظ على الإجراءات التقييدية لفترة أطول. وفقًا لأسعار العقود الآجلة لبورصة شيكاغو التجارية، فإن احتمال خفض سعر الفائدة في مارس يبلغ حاليًا 47٪، أي ما يقرب من نصف ما كان متوقعًا قبل شهر (88٪). ويعتقد العديد من الخبراء أن بنك الاحتياطي الفيدرالي سيبدأ تدريجيا في خفض تكلفة قروض الصناديق الفيدرالية في موعد لا يتجاوز مايو أو يونيو، في انتظار إشارات تؤكد استدامة تباطؤ التضخم.

أفاد مكتب إحصاءات العمل الأمريكي أيضًا في 25 يناير أن عدد مطالبات البطالة الأولية للأسبوع المنتهي في 20 يناير ارتفع إلى 214 ألفًا، متجاوزًا أرقام وتوقعات الأسبوع السابق البالغة 200 ألف. وعلى الرغم من الزيادة الطفيفة، إلا أن القيمة الفعلية لا تزال تمثل أحد أدنى المستويات منذ نهاية العام الماضي.

● كما ذكرنا سابقاً، يبدو الوضع الاقتصادي في منطقة اليورو أسوأ بكثير، وقد تفاقم بسبب الأعمال العسكرية الروسية في أوكرانيا وتراجع الاقتصاد الصيني، الشريك المهم لأوروبا. وعلى هذه الخلفية، قد يصبح البنك المركزي الأوروبي هو الأكثر تعجلاً بين البنوك المركزية في مجموعة العشرة للبدء في خفض أسعار الفائدة. ومثل هذه الخطوة من شأنها أن تمارس ضغوطا قوية على العملة الأوروبية المشتركة، مما يضع اليورو في وضع غير مؤات في قطاع تجارة الكاري. بالإضافة إلى ذلك، لا ينبغي إغفال مزايا الدولار باعتباره عملة ملاذ آمن.

● وجد مؤشر الدولار DXY دعمًا قويًا عند مستوى 100.00 في نهاية العام الماضي، وانتعش صعودًا، وظل متماسكًا حول 103.00 خلال الأسبوع الماضي، ويبدو أنه "متمسك" بمتوسطه المتحرك لمدة 200 يوم. يترقب المشاركون في السوق اجتماع اللجنة الفيدرالية للسوق المفتوحة (FOMC) التابعة لمجلس الاحتياطي الفيدرالي الأمريكي، المقرر عقده يوم الأربعاء 31 يناير، وسط بيانات الناتج المحلي الإجمالي القوية والأدلة المقنعة على تراجع التضخم. ومن المرجح أن يظل سعر الفائدة عند مستواه الحالي (5.50%)، كما هي الحال مع البنك المركزي الأوروبي. علاوة على ذلك، من المتوقع أن تكون تصريحات رئيس الاحتياطي الفيدرالي جيروم باول، على غرار تصريحات البنك المركزي الأوروبي، حذرة فيما يتعلق بالجداول الزمنية لخفض أسعار الفائدة. ومع ذلك، فإن لهجته الأكثر إيجابية فيما يتعلق بخفض التضخم قد تكون كافية لاستعادة ثقة السوق في بداية تخفيف السياسة النقدية في وقت مبكر من شهر مارس. في هذه الحالة، من الممكن أن يستأنف مؤشر DXY حركته نحو مستوى 100.00. وبخلاف ذلك، فإن تجديد قمة ديسمبر عند 104.28 يبدو محتملًا تمامًا.

● صدرت البيانات المتعلقة بنفقات الاستهلاك الشخصي في الولايات المتحدة في نهاية أسبوع العمل، يوم الجمعة الموافق 26 يناير/كانون الثاني. وأظهر مؤشر أسعار نفقات الاستهلاك الشخصي الأساسي زيادة شهرية من 0.1% إلى 0.2%، وهو ما يتوافق تماماً مع التوقعات. . وعلى أساس سنوي، بلغ المؤشر 2.9%، أي أقل من القيمة السابقة (3.2%) والتوقعات (3.0%).

ولم تؤثر هذه الأرقام بشكل كبير على أسعار الصرف، وأغلق زوج يورو/دولار EUR/USD الأسبوع عند 1.0854. حاليا، يتوقع غالبية الخبراء تعزيز الدولار الأمريكي في المستقبل القريب. ومن بينهم، صوت 80% لصالح رفع قيمة الدولار، وصوت 0% لصالح اليورو، واتخذت نسبة 20% المتبقية موقفاً محايداً. ومع ذلك، في المنظور الشهري، يتم توزيع توازن القوى بين الصعودي (الأحمر)، الهبوطي (الأخضر)، والمحايد (الرمادي) بالتساوي: الثلث لكل منهما. تؤكد قراءات مؤشر التذبذب على الإطار الزمني D1 توقعات المحللين: 100% منها ملونة باللون الأحمر (15% تشير إلى ظروف ذروة البيع). ومن بين مؤشرات الاتجاه، ميزان القوى هو 65% لصالح الحمر و35% لصالح الخضر. وتقع أقرب مستويات الدعم للزوج في المناطق 1.0800-1.0820، تليها 1.0725-1.0740، 1.0620-1.0640، 1.0500-1.0515، و1.0450. سيواجه الثيران مقاومة في المناطق 1.0905-1.0925، 1.0985-1.1015، 1.1110-1.1140، 1.1230-1.1275، 1.1350، و1.1475.

● في الأسبوع القادم، بالإضافة إلى اجتماع اللجنة الفيدرالية للسوق المفتوحة المذكور أعلاه والمؤتمر الصحفي اللاحق، نتوقع إصدار بيانات الناتج المحلي الإجمالي للربع الرابع لألمانيا ومنطقة اليورو يوم الثلاثاء الموافق 30 يناير. وفي يوم الأربعاء، سنرى أحجام مبيعات التجزئة ومعدل نمو الناتج المحلي الإجمالي. مؤشر أسعار المستهلك (CPI) في ألمانيا، بالإضافة إلى حالة التوظيف في القطاع الخاص الأمريكي من ADP. في يوم الخميس الموافق 1 فبراير، سيتم نشر بيانات التضخم (CPI) لمنطقة اليورو والنشاط التجاري في قطاع التصنيع الأمريكي (PMI). بالإضافة إلى ذلك، سنتلقى تقليديًا في يومي 1 و2 فبراير ثروة من الإحصاءات من سوق العمل الأمريكي، بما في ذلك معدل البطالة وعدد الوظائف الجديدة التي تم إنشاؤها خارج القطاع الزراعي (قوائم الرواتب غير الزراعية، NFP).

الجنيه الاسترليني/الدولار الأمريكي: يستمر التضخم في دعم الجنيه الاسترليني

● تبين أن تقرير مبيعات التجزئة الذي صدر يوم 19 يناير في المملكة المتحدة كان مخيبا للآمال. انخفضت أحجام مبيعات التجزئة في ديسمبر بنسبة -3.2% بعد زيادة بنسبة 1.4% في الشهر السابق، بينما توقع المحللون انخفاضًا بنسبة -0.5%. وعلى أساس سنوي، انخفض هذا المؤشر بنسبة -2.4% بعد ارتفاعه بنسبة 0.2% في الشهر السابق (كانت التوقعات -1.1%). وانخفضت المبيعات باستثناء الوقود بنسبة -3.3% على أساس شهري و-2.1% على أساس سنوي، مقابل توقعات الخبراء البالغة -0.6% و-1.3% على التوالي.

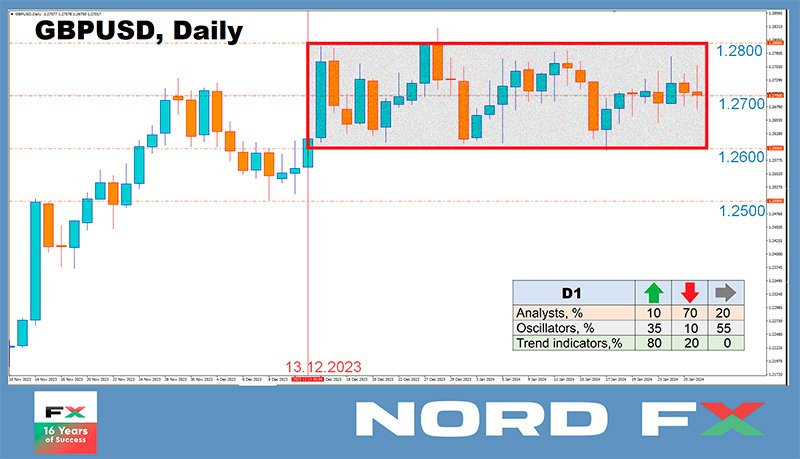

ومع ذلك، على الرغم من ذلك، لا يحافظ زوج إسترليني/دولار GBP/USD على موقعه داخل القناة الجانبية التي تمتد لستة أسابيع والتي تتراوح بين 1.2600 و1.2800 فحسب، بل يسعى أيضًا إلى التماسك في النصف العلوي. يعتقد المحللون أن العملة البريطانية لا تزال مدعومة بالتوقعات بأن بنك إنجلترا (BoE) سيكون على الأرجح من بين آخر البنوك التي تخفض أسعار الفائدة هذا العام.

● تجدر الإشارة إلى أن بيانات التضخم لشهر ديسمبر أظهرت أن مؤشر أسعار المستهلك (CPI) في المملكة المتحدة ارتفع على أساس شهري من -0.2% إلى 0.4% (كانت التوقعات الإجماعية 0.2%)، ووصل إلى 4.0 على أساس سنوي. % (مقارنة بالقيمة السابقة 3.9% والتوقعات 3.8%). وظل الرقم الأساسي لمؤشر أسعار المستهلكين عند المستوى السابق البالغ 5.1% على أساس سنوي. وبعد صدور هذا التقرير، الذي أظهر ارتفاع التضخم، سعى رئيس الوزراء البريطاني ريشي سوناك بسرعة إلى طمأنة الأسواق. وذكر أن الخطة الاقتصادية للحكومة لا تزال سليمة ومستمرة في العمل، حيث خفضت معدل التضخم من 11% إلى 4%. ومع ذلك، على الرغم من تصريح رئيس الوزراء المتفائل، فإن العديد من المشاركين في السوق أصبحوا الآن أكثر اقتناعًا بأن بنك إنجلترا سوف يؤجل البدء في تخفيف سياسته النقدية حتى نهاية العام. وكتب الاقتصاديون في كومرتس بنك في ذلك الوقت: "ربما زادت المخاوف من احتمال توقف عملية التضخم". "ومن المرجح أن تراهن السوق على أن بنك إنجلترا سوف يستجيب وفقًا لذلك، وبالتالي سيكون أكثر حذرًا بشأن توقيت أول خفض لسعر الفائدة."

● تم تعزيز العملة البريطانية أيضًا من خلال البيانات الأولية حول النشاط التجاري في البلاد، والتي صدرت يوم الأربعاء 24 يناير. وارتفع مؤشر مديري المشتريات التصنيعي من 46.2 إلى 47.3، مقابل التوقعات البالغة 46.7. علاوة على ذلك، أثبت مؤشر مديري المشتريات للخدمات ومؤشر مديري المشتريات المركب وجودهما بقوة في منطقة النمو (فوق 50 نقطة). ارتفع مؤشر مديري المشتريات للخدمات من 53.4 إلى 53.8 (كانت التوقعات 53.2)، وارتفع مؤشر مديري المشتريات المركب من 52.1 إلى 52.5 (كانت التوقعات 52.2). ومن هذه الأرقام، استنتج السوق أن اقتصاد البلاد يمكن أن يتحمل أسعار الفائدة المرتفعة لفترة طويلة.

● أنهى زوج GBP/USD الأسبوع الماضي عند مستوى 1.2701. فيما يتعلق بتوقعات المحللين للأيام المقبلة، فإن المشاعر مماثلة لتلك الخاصة بزوج اليورو/الدولار الأمريكي: صوت 70% لصالح انخفاض الزوج، و10% فقط لصالح صعوده، وفضل 20% البقاء على الحياد. أما التوقعات بالنسبة للأفق الشهري والأطول أجلا فهي أكثر غموضا. من بين مؤشرات الاتجاه على الإطار الزمني D1، وعلى عكس آراء المتخصصين، هناك تفضيل واضح للعملة البريطانية: 80% تشير إلى ارتفاع الزوج، بينما 20% تشير إلى انخفاض. أما بين المذبذبين، فإن 35% يؤيدون الجنيه، و10% يؤيدون الدولار، فيما يؤيد الـ55% الباقون موقفهم الحيادي. وفي حالة تحرك الزوج هبوطا، فإن مستويات ومناطق الدعم عند 1.2595-1.2610، 1.2500-1.2515، 1.2450، 1.2330، 1.2210، 1.2070-1.2085 تنتظر ذلك. وفي حالة الحركة الصعودية، سيواجه الزوج مقاومة عند المستويات 1.2750-1.2765، 1.2785-1.2820، 1.2940، 1.3000، و1.3140-1.3150.

● بالإضافة إلى اجتماع اللجنة الفيدرالية للسوق المفتوحة (FOMC) للاحتياطي الفيدرالي الأمريكي، سيكون لدينا أيضًا اجتماع لبنك إنجلترا في الأسبوع القادم. ومن المقرر أن يتم ذلك يوم الخميس 1 فبراير، ووفقًا للتوقعات، من المتوقع أيضًا أن يبقي بنك إنجلترا على سعر الاقتراض عند المستوى الحالي البالغ 5.25٪. وإلى جانب ذلك، لا يتوقع حدوث أي أحداث هامة أخرى تتعلق باقتصاد المملكة المتحدة في المستقبل القريب.

زوج دولار/ين USD/JPY: هل يستمر الانجراف نحو مستوى 150.00؟

● انخفض مؤشر أسعار المستهلك (CPI) في منطقة طوكيو بشكل غير متوقع من 2.4% إلى 1.6% في يناير/كانون الثاني، وانخفض الرقم باستثناء أسعار المواد الغذائية والطاقة من 3.5% إلى 3.1%. وقد يؤدي هذا الضعف الكبير في الضغوط التضخمية إلى قيام بنك اليابان بالامتناع عن تشديد السياسة النقدية في المستقبل المنظور.

ويدعم هذه التوقعات أيضًا التقرير الاقتصادي الشهري للحكومة اليابانية، الذي نُشر يوم الخميس 25 يناير/كانون الثاني. ويذكر التقرير أن عواقب الزلزال القوي الذي ضرب شبه جزيرة نوتو في وسط هونشو، الجزيرة الرئيسية في اليابان، يمكن أن تقلل من الناتج المحلي الإجمالي الوطني بنسبة 0.5%. وتزيد هذه التقديرات من احتمالية أن يحافظ بنك اليابان على سياسته النقدية شديدة التساهل على الأقل حتى منتصف عام 2024. وبالتالي، يمكن تجاهل أي تكهنات حول رفع أسعار الفائدة في أبريل.

ويعزز محضر اجتماع بنك اليابان في ديسمبر/كانون الأول هذه التوقعات. ولوحظ أن أعضاء مجلس الإدارة اتفقوا على أنه "من الضروري الحفاظ على سياسة متكيفة بصبر". ذكر العديد من الأعضاء (اقتباس آخر) "أنه من الضروري تأكيد دورة تضخم الأجور الإيجابية للنظر في مسألة التخلص التدريجي من المعدلات السلبية وYCC". "قال العديد من الأعضاء إنهم لا يرون خطر تأخر البنك المركزي عن الجدول الزمني ويمكنهم انتظار التطورات في مفاوضات الأجور السنوية هذا الربيع." وهكذا على نفس المنوال.

● يعتقد الاقتصاديون في بنك MUFG في اليابان أن الوضع الحالي لا يعيق بيع الين. "بالنظر إلى وجهة نظرنا بشأن قوة الدولار الأمريكي على المدى القريب والانخفاض الكبير في بيانات التضخم [في اليابان]، فقد نشهد زيادة في الإقبال على صفقات تجارة الكاري" بتمويل من الين، مما سيساهم في مزيد من الارتفاع لزوج USD/JPY." ويرى الاستراتيجيون في MUFG أن الزوج سيواصل انجرافه صعودا نحو مستوى 150.00. ومع ذلك، مع اقترابه من هذا المستوى، من المتوقع أن يتزايد تهديد التدخل في العملة من قبل السلطات المالية اليابانية تدريجيًا.

ومن أجل تحقيق العدالة، تجدر الإشارة إلى أنه لا يزال هناك من يؤمن بتحول وشيك من جانب بنك اليابان نحو سياسة أكثر صرامة. على سبيل المثال، لا يزال المتخصصون في بنك Rabobank الهولندي ملتزمين بالتوقعات التي تشير إلى أن الجهة التنظيمية قد ترفع أسعار الفائدة في وقت مبكر من شهر أبريل. "ومع ذلك، يكتب خبراء البنك أن كل شيء سيعتمد على بيانات الأجور القوية من مفاوضات الربيع والأدلة على التغيرات في سلوك الشركات فيما يتعلق بالأجور والتسعير". "توقعاتنا، التي ترى أن زوج دولار/ين USD/JPY أنهى العام عند 135.00، تفترض أن بنك اليابان سيرفع أسعار الفائدة هذا العام،" هذا ما قاله الاقتصاديون في رابوبنك. ومع ذلك، أضافوا أنه لا يزال هناك احتمال لخيبة الأمل في وتيرة رفع أسعار الفائدة.

● سجل زوج دولار/ين USD/JPY أعلى مستوى له خلال الأسبوع الماضي عند 148.69، وأنهى التداول بانخفاض طفيف عند 148.11. وفي التوقعات على المدى القريب، يتوقع 30% من الخبراء المزيد من القوة للدولار، و30% يؤيدون الين، و40% يحتفظون بموقف محايد. فيما يتعلق بمؤشرات الاتجاه ومؤشرات التذبذب على الإطار الزمني D1، تشير جميعها بنسبة 100% إلى الشمال، على الرغم من أن 10% منها تقع في منطقة ذروة الشراء. يقع أقرب مستوى دعم في المنطقة 146.65-146.85، يليه 146.00، 145.30، 143.40-143.65، 142.20، 141.50، و140.25-140.60. وتقع مستويات المقاومة عند 148.55-148.80، و149.85-150.00، و150.80، و151.70-151.90.

● لا يتوقع حدوث أي أحداث مهمة تتعلق بالاقتصاد الياباني في الأسبوع القادم.

العملات الرقمية : لماذا سقطت عملة البيتكوين؟

● في 10 كانون الثاني (يناير)، وافقت هيئة الأوراق المالية والبورصة الأمريكية (SEC) على مجموعة من جميع الطلبات الـ 11 المقدمة من شركات الاستثمار لإطلاق الصناديق المتداولة في البورصة (ETFs) على أساس البيتكوين. على هذه الخلفية، ارتفعت أسعار العملة المشفرة الرئيسية مؤقتًا إلى 47,787 دولارًا، وهو مستوى شوهد آخر مرة في ربيع عام 2022. ومع ذلك، بدلاً من النمو المتوقع، تراجعت عملة البيتكوين بعد ذلك وسجلت حدًا أدنى محليًا قدره 38,540 دولارًا في 23 يناير. وهكذا، في وفي غضون 12 يومًا فقط، فقدت العملة المشفرة ما يقرب من 20% من قيمتها. ووفقا للعديد من المتخصصين، فإن هذه حالة كلاسيكية لسيناريو "اشتر الإشاعة، بيع الأخبار". في البداية، كان هناك ارتفاع كبير مدفوع بالتكهنات حول إطلاق صناديق الاستثمار المتداولة القائمة على البيتكوين. والآن بعد أن أصبحت هذه الصناديق جاهزة للعمل، بدأ المشاركون في السوق في جني الأرباح بشكل نشط.

● إلا أن هناك أسبابا أخرى للانخفاض، تتجلى في أرقام محددة. تبين أن تدفق رأس المال إلى صناديق BTC-ETFs، والتي تم إطلاق الكثير منها من قبل لاعبين رئيسيين في وول ستريت مثل بلاك روك، كان أقل من المتوقع. يبدو أن المستثمرين أصيبوا بخيبة أمل بشأن العملات المشفرة. وفقًا لـ CoinShares، جمعت الصناديق العشرة الجديدة 4.7 مليار دولار بنهاية يوم الثلاثاء. وفي الوقت نفسه، تدفقت 3.4 مليار دولار من صندوق Grayscale Trust، الذي كان يعتبر أكبر حامل لعملة البيتكوين في العالم، وقد تم تحويله الآن أيضًا إلى BTC-ETF. يشير المنطق إلى أن جزءًا كبيرًا من الأموال قد تحول على الأرجح من مستثمري Grayscale إلى الصناديق العشرة الجديدة برسوم أقل. وإذا كان الأمر كذلك، فإن صافي تدفق الاستثمار الجديد يبلغ 1.3 مليار دولار فقط. علاوة على ذلك، تحول هذا في الأيام الأخيرة إلى تدفقات خارجية صافية قدرها 25 مليون دولار.

من المهم أيضًا ملاحظة أنه منذ الموافقة على صناديق BTC-ETFs، جنبًا إلى جنب مع المضاربين على المدى القصير والمستثمرين ذوي التدرج الرمادي، تأثرت عمليات البيع بمدير الإفلاس في بورصة العملات المشفرة FTX وخاصة القائمين بالتعدين. لقد قاموا معًا بتفريغ عملات معدنية بقيمة 20 مليار دولار في السوق، ينتمي جزء كبير منها إلى عمال المناجم. إنهم قلقون بشكل خاص بشأن الصعوبة الحسابية المتزايدة والانخفاض إلى النصف في أبريل، الأمر الذي سيجبر العديد منهم على التوقف عن العمل. ونتيجة لذلك، منذ 10 يناير، أرسل القائمون بالتعدين رقمًا قياسيًا قدره 355000 بيتكوين بقيمة 15 مليار دولار إلى بورصات العملات المشفرة، وهو أعلى مستوى منذ ست سنوات. في هذه الظروف، يبدو الطلب على صندوق استثمار متداول للبيتكوين بقيمة 4.7 مليار دولار (أو 1.3 مليار دولار في الواقع) متواضعًا وغير قادر على التعويض عن تدفق الأموال الناتج إلى الخارج. ومن ثم، فإننا نشهد مثل هذا الانخفاض الكبير في سعر الأصل الرقمي الرئيسي.

إلى جانب البيتكوين، تكبدت العملات البديلة الرئيسية، بما في ذلك إيثريوم (ETH)، وسولانا (SOL)، وكاردانو (ADA)، وأفالانش (AVAX)، ودوجكوين (DOGE)، وباينانس كوين (BNB)، وغيرها، خسائر أيضًا. يعتقد المحللون أن التحسن في أسواق الأسهم قد مارس أيضًا ضغطًا إضافيًا على العملات المشفرة - على مدى الأسابيع الثلاثة الماضية، أظهرت كل من المؤشرات الأمريكية والأوروبية نموًا.

● لم يفوت بيتر شيف، رئيس Euro Pacific Capital، الفرصة للشماتة على مشتري أسهم Bitcoin ETF. ويعتقد أن الموافقة على هذه الأموال لا تخلق طلبًا جديدًا على العملات المشفرة. وفقًا للممول، فإن هؤلاء المستثمرين الذين اشتروا سابقًا العملات المشفرة في السوق الفورية أو استثمروا في أسهم شركات التعدين وCoinbase، يقومون الآن فقط بتحويل استثماراتهم إلى صناديق الاستثمار المتداولة. "إن خلط كراسي السطح لن ينقذ السفينة من الغرق"، هذا ما تنبأ به هذا المدافع عن الذهب المادي.

ويعتقد شيف أن مصير المستثمرين في المنتج الفوري سيكون مشابهًا لأولئك الذين استثمروا في العقود الآجلة لـ ETF BITO، والتي تم إطلاقها في خريف عام 2021. حاليًا، يتم تداول أسهم هذا الصندوق بخصم 50٪، مما يعني أن عملة البيتكوين أيضًا ومن المتوقع أن ينخفض إلى حوالي 25000 دولار. منذ 10 يناير 2024، انخفض سعر سهم BTC-ETFs بالفعل بنسبة 20٪ أو أكثر من ذروته. وكانت أسهم FBTC هي الأكثر تضرراً، حيث انخفضت قيمتها بنسبة 32٪ في أسبوعين. "أعتقد أن VanEck يجب أن تغير مؤشر صندوق الاستثمار المتداول الخاص بها من HODL إلى GTFO [من" Hold "إلى" Get the Heck Out "]،" علق شيف ساخرًا على الموقف.

قالت كارولين مورون، رئيسة OrBit Markets، لبلومبرج إنه إذا فشلت عملة البيتكوين في تثبيت نفسها بقوة فوق 40 ألف دولار قريبًا، فقد يؤدي ذلك إلى تصفية هائلة للمراكز في سوق العقود الآجلة، مصحوبة بتدفق ذعر لرأس المال من مجال العملات المشفرة.

قام أحد المحللين باستخدام الاسم المستعار علي بتوضيح أنماط الأسعار في الدورتين الأخيرتين، واقترح، مثل كارولين مورون، مزيدًا من الانخفاض في قيمة العملة. وأشار الخبير إلى أنه في الارتفاعات السابقة، اتبعت عملة البيتكوين نمطًا ثابتًا: وصلت أولاً إلى مستوى فيبوناتشي 78.6٪ ثم قامت بالتصحيح إلى 50٪. وبالتالي، وفقًا لهذا النموذج، لا يتم استبعاد انخفاض زوج BTC/USD إلى 32,700 دولار (50%).

سمح التاجر Mikeystrades أيضًا بالانخفاض إلى 31000 دولار ونصح بعدم فتح مراكز شراء. وأوصى الخبير "بادخار أموالك حتى يبدأ السوق في إظهار القوة الصعودية ويتبع تدفق الأوامر".

توقع أحد تجار العملات المشفرة المعروف باسم EliZ انخفاض سعر البيتكوين إلى 30 ألف دولار. وقال: "أتوقع توزيعًا هبوطيًا خلال الشهرين أو الثلاثة أشهر المقبلة، لكن النصف الثاني من عام 2024 سيكون صعوديًا حقًا. نقاط التوقف هذه ضرورية للحفاظ على السوق في حالة صحية".

● لدى مايكل فان دي بوب، مؤسس شركة MN Trading، وجهة نظر مختلفة. وأكد أن عملة البيتكوين قد جمعت السيولة بالفعل وتقترب من القاع المحلي. وحث المحلل على "الشراء عند أدنى مستوياته. إن عملة البيتكوين التي تقل عن 40 ألف دولار تمثل فرصة". ويعتقد يان أليمان، المؤسس المشارك لشركة Glassnode، أن الارتفاع الصعودي في سوق البيتكوين سيبدأ في النصف الأول من عام 2024، مع زيادة قيمة العملة إلى 120 ألف دولار بحلول أوائل يوليو. تعتمد هذه التوقعات على ديناميكيات التغيرات في قيمة الأصل في الماضي بعد ظهور نمط العلم الصاعد على الرسم البياني.

● في الواقع، لا ينبغي تجاهل السيناريوهات السلبية. ومع ذلك، من المهم الأخذ في الاعتبار أن الضغوط الحالية ترجع إلى حد كبير إلى عوامل مؤقتة، في حين تستمر الاتجاهات طويلة المدى في تفضيل الذهب الرقمي. على سبيل المثال، منذ خريف عام 2021، كانت هناك زيادة في نسبة العملات المعدنية التي ظلت غير نشطة لأكثر من عام. ويظهر هذا المؤشر الآن رقما قياسيا قدره 70٪. يثق عدد متزايد من الأشخاص بالبيتكوين كأداة للحماية من التضخم والادخار. وقد وصل عدد مستخدمي العملات المشفرة إلى أكثر من نصف مليار شخص، أي حوالي 6% من سكان الأرض. ووفقا للبيانات الأخيرة، ارتفع عدد حاملي الإيثيريوم من 89 مليونا إلى 124 مليونا، في حين ارتفع عدد مالكي البيتكوين بنهاية العام من 222 مليونا إلى 296 مليون شخص.

هناك أيضًا قبول متزايد لهذا النوع الجديد من الأصول بين كبار ممثلي رأس المال. في الأسبوع الماضي، نشر مورجان ستانلي وثيقة بعنوان "الدولرة الرقمية؟"، كتبها مدير العمليات في البنك الاستثماري أندرو بيل. ووفقًا للمؤلف، هناك تحول واضح نحو تقليل الاعتماد على الدولار، مما يؤدي في الوقت نفسه إلى زيادة الاهتمام بالعملات الرقمية مثل عملات البيتكوين والعملات المستقرة والعملات الرقمية للبنوك المركزية. يكتب بيل أن الارتفاع الأخير في الاهتمام بهذه الأصول يمكن أن يغير بشكل كبير مشهد العملة. وفقًا لمسح أجراه بنك Sygnum مؤخرًا، يعتقد أكثر من 80% من المستثمرين المؤسسيين أن العملات المشفرة تلعب بالفعل دورًا مهمًا في الصناعة المالية العالمية.

● اعتبارًا من مساء يوم 26 يناير، عندما تمت كتابة هذه المراجعة، كان تداول BTC/USD يبلغ حوالي 42,000 دولار. ويبلغ إجمالي القيمة السوقية لسوق العملات المشفرة 1.61 تريليون دولار، بانخفاض من 1.64 تريليون دولار قبل أسبوع. لا يزال مؤشر الخوف والجشع لبيتكوين في المنطقة المحايدة عند 49 نقطة، بانخفاض طفيف عن 51 في الأسبوع السابق.

مجموعة نورد إف إكس التحليلية

ملاحظة: هذه المواد ليست توصيات استثمارية أو إرشادات للعمل في الأسواق المالية وهي مخصصة لأغراض إعلامية فقط. التداول في الأسواق المالية أمر محفوف بالمخاطر ويمكن أن يؤدي إلى خسارة كاملة للأموال المودعة.

العودة العودة