أصبحت مستويات فيبوناتشي جزءًا لا يتجزأ من التحليل الفني للأسواق المالية. يستخدمها المتداولون كأداة لتحديد مستويات الدعم والمقاومة المحتملة، والنقاط المحورية للسعر، وفترات الاتجاه، واللحظات المثالية لجني الأرباح. في منصة MetaTrader 4 (MT4)، من بين الأدوات الرسومية المدمجة، يمكنك العثور على خيار رسم تصحيح فيبوناتشي. تساعد هذه الأداة في التنبؤ بحركة الأصول المتداولة، بناءً على افتراض أن السوق يتحرك في دورات وأن تصحيحات الأسعار غالبًا ما تتبع النمط الذي اكتشفه ليوناردو فيبوناتشي.

تم تفصيل تاريخ تسلسل فيبوناتشي وخصائصه الرائعة وارتباطه بالنسبة الذهبية "الإلهية" في مقال منفصل. وذكرنا أن هذا التسلسل تم إدخاله إلى العلوم الأوروبية في القرن الثالث عشر على يد عالم الرياضيات الإيطالي ليوناردو البيزا، المعروف أيضًا باسم فيبوناتشي. يبدأ بـ 0 و 1، وكل رقم لاحق هو مجموع الرقمين السابقين (0، 1، 1، 2، 3، 5، 8، 13، 21، 34، 55، 89، 144، 233، 377، 610، 987، 1597، وهكذا). وفي نفس المقال، ناقشنا تطبيق هذه السلسلة العددية في مجالات مختلفة من حياتنا: الرياضيات، والفيزياء، والكيمياء، وعلم التحكم الآلي، والهندسة المعمارية، وعلم الأحياء، وحتى الموسيقى. الآن، سنناقش ارتباط أرقام فيبوناتشي بأسواق الفوركس والأسهم والعملات المشفرة وأسواق السلع.

إن استخدام تسلسل فيبوناتشي في الأسواق المالية لم يكن الفكرة الأصلية لعالم الرياضيات نفسه. تم استكشاف تطبيق هذه المبادئ أولاً على سوق الأوراق المالية ثم على الأسواق المالية الأخرى واكتسب شعبية فقط في القرن العشرين. كان رالف إليوت من أوائل الذين بدأوا في استخدام هذا التسلسل، وهو مطور نظرية موجة إليوت. إلا أن مستويات فيبوناتشي أصبحت أكثر انتشاراً بفضل أعمال المحللين الآخرين الذين سنذكر أسمائهم في نهاية المقال.

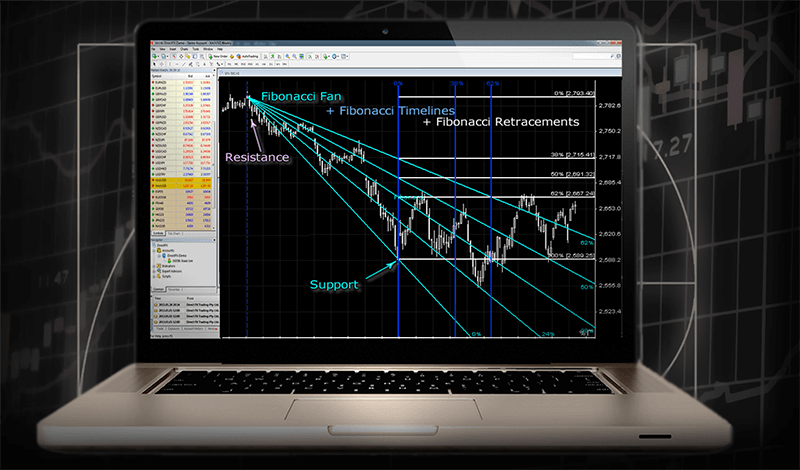

الأداة الأكثر شعبية في التحليل الفني والتي تحمل اسم عالم الرياضيات الإيطالي هي مستويات تصحيح فيبوناتشي، والتي تستخدم لتحديد مدى تصحيح السعر من الاتجاه الرئيسي. مستويات التصحيح الأكثر شيوعًا هي 23.6%، 38.2%، 50%، 61.8%، وأحيانًا 78.6%. لتطبيق هذه المستويات، يجب على المرء أولاً تحديد الاتجاه الرئيسي على الرسم البياني للسعر. بعد ذلك، في محطة MT4، يتم تطبيق أداة تصحيح فيبوناتشي على النقطتين الأقصىتين لهذا الاتجاه: الحد الأدنى والحد الأقصى للاتجاه الصعودي أو الحد الأقصى والحد الأدنى للاتجاه الهبوطي. تساعد مستويات فيبوناتشي الناتجة على الرسم البياني في تحديد المناطق المحتملة التي قد يواجه فيها السعر دعمًا أو مقاومة، وبالتالي انعكاسًا.

سوف يلاحظ القارئ المميز على الفور الفرق بين أرقام فيبوناتشي ومستويات تصحيح فيبوناتشي. للوهلة الأولى، يبدو أنهما غير مرتبطين، ولكن هذا ليس هو الحال.

- يتم اشتقاق مستوى 23.6% كنسبة أعمق عندما يتم قسمة رقم على الرقم الموجود في مكانين إلى اليمين في التسلسل.

– مستوى 38.2% ناتج عن قسمة رقم في تسلسل فيبوناتشي على الرقم الموجود على يمينه مباشرة. على سبيل المثال، قسمة 34 على 89 تعطي 0.382 تقريبًا.

– يتم الحصول على مستوى 61.8% (أو انقلاب 38.2%) عن طريق قسمة رقم في تسلسل فيبوناتشي على الرقم الذي يليه مباشرة. على سبيل المثال، 55 مقسومًا على 89 يساوي 0.618 تقريبًا.

– مستوى 50% ليس نتيجة مباشرة لتطبيق تسلسل فيبوناتشي، ولكنه يستخدم غالباً في التحليل الفني نظراً لبساطته وأهميته النفسية. وقد لوحظ أن الأسعار غالبا ما تصحح بما يقرب من نصف الحركة السابقة.

– مستوى 78.6% هو الجذر التربيعي لـ 61.8%.

تُستخدم مستويات امتداد فيبوناتشي لتحديد المستويات المحتملة التي يمكن أن تستمر حركة السعر عندها في اتجاه الاتجاه الأساسي بعد التصحيح. وتستند هذه المستويات، بما في ذلك 161.8%، و261.8%، و423.6%، أيضًا إلى افتراض أن تحركات السوق غالبًا ما تتبع نسبًا موجودة في الطبيعة والرياضيات. تساعد الإضافات المتداولين في تحديد الأهداف لإغلاق المراكز أو جني الأرباح بعد اكتمال التصحيح. على الرغم من أنها ليست أرقامًا من تسلسل فيبوناتشي، إلا أن هذه المستويات ترتبط بها بشكل وثيق من خلال الخصائص الرياضية، وخاصة النسبة الذهبية (1.618).

- 161.8% تنتج مباشرة من النسبة الذهبية مضروبة في 100. ويكتسب مستوى التمديد هذا أهمية خاصة لأنه يتوافق مع النقطة التي يمكن أن تكون فيها حركة السعر التالية متناسبة مع الاتجاه السابق، مضروبًا في معامل النسبة الذهبية. في سياق تسلسل فيبوناتشي، إذا أخذت أي رقم وضربته في 1.618، فسوف تقوم بتقريب قيمة الرقم التالي في التسلسل.

– 261.8% و423.6% هي نسب مئوية مرتبطة أيضًا بالنسبة الذهبية ولكنها تمثل مستويات مستهدفة أطول أو أكثر تطرفًا بعد التصحيح. على سبيل المثال، يمكن استنتاج 261.8% عن طريق ضرب النسبة الذهبية (1.618) في نفسها ثم ضربها في 100 لتحويلها إلى نسبة مئوية. ويشير هذا المستوى إلى هدف آخر لحركة الأسعار، والذي قد يكون ذا أهمية خاصة في الاتجاهات القوية. يتم الحصول على 423.6% عن طريق مضاعفة النسبة الذهبية أو من خلال مجموعات أخرى من أرقام فيبوناتشي مضروبة في نفسها وفي 100. ويمثل هذا المستوى هدفًا أكثر تطرفًا، والذي يمكن الوصول إليه في حالات نادرة من حركات الاتجاه القوية جدًا.

تعتبر مستويات تصحيح وامتداد فيبوناتشي أداة فعالة للمتداول المتمرس، مما يوفر احتمالية أكبر للتنبؤ بسلوك السوق. ومع ذلك، من المهم أن تتذكر أنها، مثل أي أداة، لا تقدم ضمانات بنسبة 100%. ولذلك، يجب مراعاة الانضباط الصارم لإدارة المخاطر، ويجب استخدامها جنبًا إلى جنب مع طرق ومؤشرات التحليل الفني الأخرى، مثل المتوسطات المتحركة (MA)، ومؤشر القوة النسبية (RSI)، وMACD، ومستويات الحجم، للحصول على المزيد من الموثوقية. إشارات للدخول أو الخروج من الصفقات. ومن المهم أيضًا مراعاة الأطر الزمنية المختلفة. على سبيل المثال، قد تكون مستويات فيبوناتشي المحددة على الرسوم البيانية اليومية أو الأسبوعية أكثر أهمية من تلك الموجودة على الأطر الزمنية الأقصر، مما يوفر مستويات دعم أو مقاومة أقوى.

قبل اتخاذ قرار بالدخول في صفقة بناءً على مستوى فيبوناتشي، يُنصح بانتظار الإشارات المؤكدة، مثل أنماط الشموع اليابانية. بالإضافة إلى ذلك، عند تطبيق أداة رسم تصحيح فيبوناتشي، يعد الاختيار الصحيح لنقاط البداية والنهاية أمرًا بالغ الأهمية. ينبغي اختيار الارتفاعات والانخفاضات الكبيرة، والتي يتم تحديدها بوضوح على الرسم البياني.

من الضروري أن نفهم أنه على الرغم من أن مستويات فيبوناتشي يمكن أن توفر معايير مفيدة، إلا أن السوق لا يستجيب لها دائمًا بشكل يمكن التنبؤ به، لأنها تمثل عاملاً نفسيًا وليس قانونًا صارمًا. لذلك، يجب على المتداولين الاستعداد للتحركات غير المتوقعة وإدارة المخاطر وفقًا لذلك. ويمكن المساعدة في ذلك من خلال إعداد أوامر إيقاف الخسارة وجني الأرباح. على سبيل المثال، يمكن وضع أمر إيقاف الخسارة بعد مستوى فيبوناتشي الرئيسي مباشرة للحماية من الاختراقات الكاذبة.

هناك العديد من الأدوات التي تعتمد على مستويات فيبوناتشي. يمكن القول إن تصحيح فيبوناتشي هو الأكثر شعبية بين المتداولين، وهو ما ناقشناه بالفعل. تم دمجها في محطة MetaTrader 4، حيث يطلق عليها اسم Draw Fibonacci Retracement. تمت أيضًا مناقشة أداة أخرى، وهي امتداد فيبوناتشي.

إسقاطات فيبوناتشي هي أداة مشابهة لامتداد فيبوناتشي. والفرق هو أنه يوفر طريقة لتقدير حركة السعر اللاحقة بناءً على حجم واتجاه موجات الحركة السابقة. للتنبؤ بالحركة المستقبلية، يجب تحديد ثلاث نقاط في الموجة السابقة: بداية الحركة، نهاية الحركة، ونقطة نهاية التصحيح.

أداة أخرى، مروحة فيبوناتشي، تتكون من خطوط مرسومة من نقطة واحدة (عادة ما تكون حد أدنى أو أقصى كبير) من خلال مستويات تصحيح فيبوناتشي على الرسم البياني. يمكن أن تكون خطوط المروحة بمثابة خطوط دعم أو مقاومة محتملة.

وأخيرا، يتم استخدام مناطق فيبوناتشي الزمنية، وهي أداة غير عادية إلى حد ما للتحليل الفني، لتحديد لحظات الانعكاس المحتملة على أساس الوقت المنقضي. تتكون المناطق من سلسلة من الخطوط الرأسية الموضوعة على فترات زمنية محددة، والتي تتوافق مع تسلسل فيبوناتشي وتشير إلى احتمال حدوث نقاط انعكاس مهمة في هذه اللحظات.

وكما ذكرنا من قبل، فإن هذه الأدوات، مثل أي أدوات أخرى، لا تضمن التنبؤ الدقيق بتحركات الأسعار المستقبلية. إنها توفر فقط المستويات المحتملة التي يجب مراعاتها عند التخطيط لعمليات التداول وتطوير استراتيجيات التداول. يتطلب التطبيق الناجح للأدوات المدرجة الممارسة والصبر والانضباط والفهم العميق لظروف السوق.

الأطروحة الرياضية الرئيسية، "Liber Abaci" (كتاب الحساب)، كتبها فيبوناتشي في عام 1202، مع ظهور طبعة منقحة في عام 1228. تم تخصيص هذا الكتاب لشرح وترويج الحساب العشري ووضع الأساس لانتشاره. الأرقام الهندية العربية، بما في ذلك تمثيل الرقم صفر. في هذا العمل، أثناء حل مشكلة تتعلق بنمو أعداد الأرانب، صاغ فيبوناتشي التسلسل الشهير الذي يحمل اسمه والذي أصبح أهم مساهماته في الرياضيات.

وجدت تسلسل فيبوناتشي تطبيقًا جديدًا في تداول الأسواق المالية في القرن العشرين، ويرجع الفضل في ذلك في المقام الأول إلى العديد من المتداولين والمحللين الماليين الذين درسوها واستخدموها في عملهم. معظمهم يربطون مستويات فيبوناتشي بأنماط الأسعار ونظرية موجة إليوت. على الرغم من أن عمل رالف إليوت يعتمد على الأنماط والتسلسلات المتكررة، إلا أنه يجد ارتباطًا بالتسلسل الذي تمت مناقشته. اكتشف إليوت أن أنماط موجات السوق تتبع هيكلًا مرتبطًا إلى حد ما بأرقام فيبوناتشي. على سبيل المثال، تقسيم الموجات إلى فركتلات من 5 و 3، والتي يصل مجموعها إلى 8، هو جزء من تسلسل فيبوناتشي. وأكد روبرت بريشتر، أحد أتباع إليوت، أن موجات السوق تتبع سيكولوجية الجماهير، وأظهر بوضوح أنه يمكن بالفعل التنبؤ بهذه الأنماط باستخدام أرقام فيبوناتشي.

قدم لاري بيسافينتو مساهمة كبيرة في تعميم استخدام مستويات فيبوناتشي في التحليل الفني. كتب هذا التداول المخضرم العديد من الكتب التي تستكشف أنماط الأسعار التوافقية، ويرتبط الكثير منها ارتباطًا وثيقًا بتسلسل عالم الرياضيات الإيطالي. كما طور سكوت كارني العديد من الأنماط التوافقية، مثل "الفراشة" و"السلطعون"، بناءً على مستويات فيبوناتشي. ولا ينبغي أن ننسى مساهمة فيليب كاريت أيضًا. استخدم مؤسس صندوق بايونير المبادئ الرياضية لتحليل الأسواق، وكان منهجه في الاستثمار، المبني على التحليل طويل المدى واختيار الأسهم، يعكس مبادئ مشابهة للبحث عن "النسبة الذهبية".

***

وفي الختام، دعونا نقدم بعض العبارات التي تعكس الرأي العام للعديد من المتداولين والمحللين حول أهمية وفائدة مستويات فيبوناتشي في التحليل المالي:

- "إن تسلسل فيبوناتشي هو الترتيب الطبيعي للكون، وبالتالي فمن المنطقي تطبيقه على الأسواق المالية للتنبؤ بالحركات المستقبلية."

- "مستويات تصحيح فيبوناتشي ليست الكأس المقدسة للتداول، ولكنها مفيدة بشكل لا يصدق لفهم سيكولوجية السوق والانعكاسات المحتملة."

- "إن امتدادات فيبوناتشي لا تقدر بثمن لتحديد أهداف الربح في سوق تتجه، وتقدم خريطة طريق إلى حيث قد يتجه السعر بعد ذلك."